你是不是买了疾病保险后,总担心 “真生病时能不能赔”?比如以为 “住院就能赔”,结果查出 “腰椎间盘突出” 却被拒;或者家人得了 “慢性胃炎”,申请理赔时才发现不在保障范围?小编身边有个朋友更糟,买了重疾险没细看条款,后来查出 “早期肺癌”,却因 “未达到肿瘤大小标准” 拿不到赔付 —— 今天就拆透 “疾病保险保哪些病”,再重点讲免责条款里最容易踩坑的细节,帮你不白交保费,一起往下看吧!

一、先搞懂:不同疾病保险,保的病差很多,别混为一谈

不是所有疾病保险都 “啥病都保”,重疾险、防癌险、少儿重疾险的保障范围完全不一样,先分清类型,才不会选错。

1.1 问:常见的疾病保险(重疾险、防癌险、少儿重疾险),分别保哪些病?

答:这三种的核心保障范围差得远,小编整理了表格,一看就明白:

| 疾病保险类型 | 核心保障疾病范围 | 必保 / 可选特点 | 常见赔付条件 |

|---|

| 成人重疾险 | 银保监会规定的 28 种重疾(如癌症、心梗、中风)+ 可选重疾(如严重哮喘、帕金森) | 28 种重疾是必保的,占理赔 90% 以上;其他是保险公司可选添加 | 需达 “特定状态”(如癌症要病理确诊,中风要后遗症满 180 天) |

| 防癌险 | 仅覆盖癌症(含原位癌、转移癌、复发癌) | 所有防癌险必保 “恶性肿瘤”,部分含原位癌保障 | 癌症需病理确诊,原位癌需符合 “未突破基底膜” 等定义 |

| 少儿重疾险 | 28 种必保重疾 + 儿童高发重疾(白血病、川崎病、重症手足口) | 儿童高发重疾多有 “额外赔”(如白血病赔 2 倍保额) | 儿童特定病多 “确诊即赔”(如川崎病需满足治疗条件) |

比如小编表哥买的成人重疾险,保 120 种重疾,其实核心还是那 28 种;而邻居给 5 岁孩子买的少儿重疾险,白血病能赔 100 万(50 万保额 ×2),就是因为白血病是儿童最高发重疾,有额外保障。

1.2 问:重疾险保的病越多越好吗?比如保 150 种的比保 100 种的好?

答:不是!重点看 “是否包含高发重疾”,不是数量。因为银保监会规定的 28 种重疾,已经覆盖了 90% 以上的重疾理赔案例,剩下的 “额外重疾”(比如 “严重戈谢病”“严重亨廷顿舞蹈症”)发生率不到 1%,花更多钱买 “多几十种罕见病” 的产品,性价比很低。

小编之前对比过两款重疾险:A 款保 100 种重疾(含 28 种必保 + 72 种高发可选),年交 6000 元;B 款保 150 种重疾(含 28 种必保 + 122 种,其中 50 种是罕见病),年交 7500 元。最后选了 A 款 —— 多花 1500 元保 50 种罕见病,真的没必要。

二、免责条款:这些 “不赔的情况”,比保哪些病更关键

很多人只盯着 “保多少病”,却忽略了 “哪些情况不赔”,免责条款里的细节没看清,理赔时大概率会踩坑。

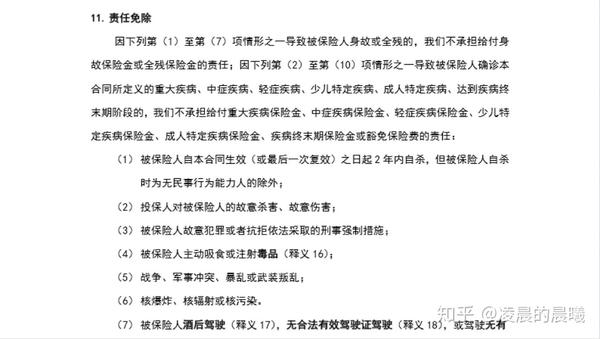

2.1 问:所有疾病保险都有的 “通用免责” 有哪些?必须记牢!

答:这 3 类通用免责几乎所有产品都有,一定要注意:

- 第一类:先天性 / 遗传性疾病不赔:比如先天性心脏病、血友病、遗传性耳聋,就算投保后确诊,也不赔。小编同事的孩子有先天性心脏病,买了少儿重疾险没看免责,理赔时被拒,白交了 3 年保费;

- 第二类:既往症不赔:投保前已经有的病(比如投保前有高血压,没告知,后来因高血压引发中风),不赔。这里要注意,“既往症” 包括 “确诊没治的病” 和 “有症状没确诊的病”(比如投保前经常头痛,没查,后来查出脑瘤,可能被认定为既往症);

- 第三类:违法 / 故意行为导致的病不赔:比如酒驾引发的脑出血、自杀导致的器官损伤,不赔。战争、暴乱、核污染导致的病,也在免责里。

2.2 问:不同疾病保险的 “特殊免责” 有啥区别?比如重疾险和防癌险不一样?

答:差别很大!防癌险的免责比重疾险少,因为只保癌症,小编做了对比:

| 免责情况 | 成人重疾险 | 防癌险 | 少儿重疾险 |

|---|

| 原位癌 | 部分产品免责(不赔原位癌) | 大多保原位癌(少数免责) | 多保 “儿童特定原位癌”(如视网膜母细胞瘤原位癌) |

| 慢性病引发的病 | 不赔(如高血压引发肾衰竭,若高血压是既往症) | 无此免责(只要是癌症,不管是否由慢性病引发) | 不赔(如儿童糖尿病引发肾病,若糖尿病是既往症) |

| 疫苗接种引发的病 | 免责(如接种疫苗导致严重过敏) | 免责(同上) | 部分产品 “不免责”(含疫苗接种异常保障) |

比如小编姑姑有高血压,买了防癌险,后来查出肺癌,虽然肺癌和高血压有关,但防癌险不管 “是否由慢性病引发”,照样赔了 20 万;要是她买的是重疾险,可能就因 “高血压是既往症” 被拒了。

2.3 问:免责条款里的 “等待期内发病” 是什么意思?等待期内查出小病,会影响后续理赔吗?

答:等待期是 “投保后到保障生效的时间”(重疾险多为 90-180 天,防癌险多为 90 天),等待期内发病,一般有两种处理:

- 等待期内确诊重疾 / 癌症:不赔,退保费,合同终止;

- 等待期内查出轻症 / 原位癌:部分产品不赔轻症,但重疾保障继续;部分产品直接终止合同。

小编朋友买了重疾险,等待期内查出 “轻度乳腺增生”(不算轻症),没影响后续理赔;但另一个朋友等待期内查出 “轻度甲状腺癌”(轻症),保险公司不赔轻症,不过重疾保障还在,后来她得了乳腺癌,照样赔了 50 万。这里要提醒大家,等待期内 “别主动体检”,万一查出小问题,可能影响理赔 —— 小编之前就劝过身边人,等等待期过了再去体检,避免麻烦。

三、怎么避开免责陷阱?3 个实用技巧,一看就会

知道了免责条款的关键,还要会 “看条款、避坑”,这 3 个技巧一定要用。

3.1 问:拿到保险合同,怎么快速找到 “免责条款”?详细的查看方法,一起看看吧!

答:分 3 步,特别简单:

- 找章节标题:打开合同,翻到 “保险责任” 后面的 “责任免除” 章节(有的叫 “免责条款”),字体多为加粗,很显眼;

- 圈关键词:把 “先天性疾病”“既往症”“等待期”“违法犯罪” 这些词圈出来,重点看定义;

- 问客服疑难点:比如看不懂 “既往症”,直接打保险公司客服电话,说 “我投保前有 XX 小毛病,算不算既往症?”,客服会给明确答案。

小编买重疾险时,就问了 “慢性胃炎算不算既往症”,客服说 “没确诊、没治疗过,不算”,才放心投保的。

3.2 问:投保前有 “小毛病”(如咽炎、近视),要不要告诉保险公司?不告诉会被免责吗?

答:一定要如实告知,但只说 “健康告知问卷里问到的”。比如健康告知问 “是否有高血压、糖尿病”,你有咽炎没问到,就不用告;要是问 “是否有消化系统疾病”,你有慢性胃炎,就必须告。

要是不告诉,就算投保成功,以后理赔时保险公司查到 “未告知的小毛病”,会以 “未如实告知” 拒赔,还可能不退保费。小编邻居之前没说自己有胃炎,后来得了胃癌,保险公司查到她投保前有胃炎病史,直接拒赔,特别亏。

3.3 问:有没有 “隐藏免责”?比如没在 “免责条款” 里写,却不赔的情况?

答:有!比如在 “保险责任” 里写 “赔付条件”,其实就是 “隐藏免责”。比如有的重疾险在 “保险责任” 里写 “严重慢性肾衰竭需透析满 90 天才赔”,要是没透析满 90 天,就算确诊,也不赔 —— 这其实就是 “变相免责”。

小编之前看一款重疾险,没在 “免责条款” 里写 “透析时间要求”,结果在 “保险责任” 里找到了,差点踩坑。所以看条款时,“保险责任” 和 “免责条款” 都要细看,别漏了。

四、小编的个人观点

疾病保险 “保哪些病” 是基础,但 “哪些不赔” 才是关键 —— 很多人理赔被拒,不是因为保的病没覆盖,而是没看免责条款。小编觉得,投保前别只听销售说 “保 150 种病,性价比高”,要先看 “是否包含 28 种必保重疾”,再把免责条款里的 “先天性疾病、既往症、等待期” 吃透,有小毛病如实告知,看不懂就问客服。

毕竟买疾病保险是为了 “生病有保障”,不是为了 “交保费、拿拒赔通知”。希望这些细节能帮到你,选到 “保得对、免得多(免责少)” 的产品,真遇到事时能顺利理赔,不用慌!

暂无评论